A Reforma Tributária é um dos temas mais discutidos nos últimos tempos, especialmente por seu potencial de transformar profundamente o sistema fiscal e tributário do Brasil. A reforma traz diversas mudanças que podem gerar tanto vantagens quanto desvantagens para diferentes setores da economia. Neste questionário exploraremos os principais pontos da reforma tributária, como os tributos que serão extintos, os impactos esperados para consumidores e empresas, as modificações propostas para o comércio exterior e os desafios para sua implementação. Também discutiremos os prazos estimados para sua efetivação e analisaremos os impactos dessa grande mudança no cenário econômico do Brasil.

1. O que é a Reforma Tributária?

A reforma tributária é um conjunto de mudanças nas regras do sistema tributário brasileiro . Por meio da Emenda Constitucional nº 132/2023, o legislador determinou a criação de um sistema tributário mais transparente e simplificado ao substituir tributos federais, estaduais e municipais relacionados ao consumo. A linha de observação principal é a da unificação de tributos, transparência das regras fiscais e redução da complexidade da tributação sobre a produção, comercialização de bens e prestação de serviços.

2. Quais são os principais objetivos da Reforma Tributária?

A Reforma Tributária é uma iniciativa político-econômica que modifica a legislação tributária, resultando em transformações substanciais na maneira como os tributos são coletados em um país. De acordo com o Governo Federal, essa reforma se fundamenta em três grandes objetivos.

– Impulsionar o crescimento econômico sustentável, promovendo mais emprego e renda. Visa eliminar distorções do sistema atual, como a cumulatividade de tributos e a guerra fiscal, reduzindo custos para empresas e o governo, e beneficiando a economia com mais oportunidades.

– Reduzir desigualdades sociais e regionais, mudando a cobrança de tributos da origem para o destino, o que favorece Estados e Municípios menos desenvolvidos. Isso ajudará a redistribuir receitas, diminuir a carga tributária sobre os mais pobres e combater a guerra fiscal. Além disso, a reforma prevê a devolução de parte do imposto pago, através do cashback.

– Garantir mais transparência e reduzir a complexidade, permitindo que as empresas se concentrem mais no desenvolvimento e menos em burocracia tributária. Isso proporcionará um ambiente de negócios mais competitivo, com produtos de melhor qualidade e preços mais baixos, além de fortalecer a cidadania fiscal.

3. Quais tributos serão extintos com a Reforma Tributária?

Quatro tributos atuais (PIS, Cofins, ICMS e ISS) serão extintos e substituídos por três novos: IBS, CBS e IS. O IBS substituirá o ICMS e o ISS, enquanto a CBS substituirá o PIS e a Cofins. O IS será aplicado a produtos prejudiciais à saúde ou ao meio ambiente e será administrado pela União. O IBS terá sua alíquota bipartida, sendo composta por parte municipal e parte estadual. Será administrado por um Comitê Gestor. A CBS será administrada pela União. O IPI continuará existindo, porém remodelado para garantir a competitividade da Zona Franca de Manaus.

4. Quais as vantagens e desvantagens da Reforma Tributária?

A simplificação do sistema tributário pode tornar a arrecadação dos tributos mais eficiente, diminuindo a complexidade das normas e procedimentos fiscais. Isso torna mais fácil para os contribuintes, especialmente pequenas empresas e indivíduos, cumprirem suas obrigações fiscais, já que frequentemente enfrentam desafios para compreender e seguir as regras tributárias.

Veja as vantagens da Reforma Tributária:

– Simplificação do sistema de tributação: A reforma tributária vai simplificar o cumprimento das obrigações acessórias e principais. A empresa poderá redirecionar seu tempo e investimentos para a atividade econômica. A consequência é o impulsionamento do crescimento econômico, da competitividade e do poder de compra dos consumidores.

– Incentivo ao investimento e à criação de empregos: A reforma tributária pode estimular o aumento de investimentos produtivos, a expansão dos negócios e a criação de novos empregos. Isso ocorre porque empresas poderão redirecionar mais recursos para investir e contratar.

– Aumento da competitividade: Uma Reforma Tributária que simplifique o sistema pode melhorar a competitividade das empresas no mercado global, aumentando suas chances de sucesso e impulsionando o crescimento econômico do país.

– Diminuição da informalidade: Um sistema tributário simplificado e com carga fiscal equilibrada pode reduzir a informalidade econômica, incentivando a formalização das atividades e o pagamento de impostos, o que aumenta a arrecadação, diminui a evasão fiscal e promove uma concorrência mais justa.

– Fortalecimento da segurança jurídica: A Reforma Tributária deve tornar o sistema fiscal mais estável e previsível, incentivando o investimento e a criação de empregos. As consequências são a redução do risco de litígios fiscais e a efetivação de um ambiente de negócios mais estável e confiável.

– Inovação e modernização: Desenvolvimento de um sistema tributário em conformidade com as melhores práticas internacionais.

– Isenção Tributária para exportações: Previsão de uma série de benefícios, como a isenção, em diversas situações de exportação.

– Tributação de Bens e serviços nocivos: A reforma introduz um Imposto Seletivo, incidindo sobre a produção, comércio e importação de produtos prejudiciais à saúde e ao meio ambiente, como bebidas alcoólicas, cigarros, alimentos com alto teor de açúcar e gordura, agrotóxicos e combustíveis fósseis.

Em resumo, as vantagens de uma reforma tributária bem-executada pode impulsionar o crescimento econômico, promover o desenvolvimento social e melhorar a qualidade de vida da população.

Veja as desvantagens da reforma tributária:

– Efeito na Economia: A reforma tributária pode exercer tanto influências positivas quanto negativas sobre a economia. Embora seja esperado que impulsione o crescimento econômico, é crucial considerar os possíveis efeitos colaterais que podem afetar determinados setores.

– Complexidade e Prazo de Implementação: A reforma tributária é um processo complexo que exige planejamento cuidadoso e coordenação entre diferentes setores. Seus efeitos serão sentidos a longo prazo, com a transição prevista para terminar em 2032, sendo fundamental uma implementação eficiente para atingir os objetivos propostos.

– Elevação da Carga Tributária: A reforma pode resultar em aumento da carga tributária para alguns setores, como o de serviços que pode ter alíquotas superiores à atual do ISSQN.

– Impacto nos Custos Operacionais das Empresas: A reforma tributária exige ajustes nos sistemas de automação fiscal das empresas, como os de emissão de notas fiscais, para atender às novas regras. Esses ajustes podem aumentar, inicialmente, os custos operacionais das empresas.

5. Haverá aumento de imposto com a Reforma Tributária e como isso pode afetar o preço dos produtos?

A alíquota padrão deve ficar em torno de 28%. Incidirá sobre o preço da mercadoria ou do serviço consumido. Esse percentual se deve ao fato da existência de diversos setores beneficiados com reduções em suas alíquotas base. A alíquota será estabelecida por Lei Ordinária a ser apresentada no Congresso Nacional para apreciação. Outra questão importante é que o texto da LC 214/2025 prevê que o Governo (Executivo) adote medidas para que a alíquota se limite a 26,5% até 2030. Nessa linha e dentro do cronograma estabelecido pela Lei, a carga tributária, de uma forma geral, não deverá sofrer aumento. Existe, contudo, a possibilidade de impacto maior se compararmos alguns segmentos em relação a outros.

6. Quais serão os principais impactos da Reforma Tributária?

Pesquisas indicam que a reforma tributária trará efeitos positivos nas esferas econômica, setorial, social e federativa, devido ao seu potencial de simplificar o sistema de impostos, aumentar a justiça fiscal e promover uma maior clareza na gestão tributária.

– Econômica: A reforma tributária tem o potencial de impulsionar a economia em um crescimento adicional de 12% a 20% ao longo de 15 anos. Atualmente, esses 12% equivalem a R$ 1,2 trilhão a mais no PIB de 2022. Em outras palavras, caso a reforma tivesse sido implementada há 15 anos, cada brasileiro teria, em média, R$ 490,00 a mais por mês em sua renda.

– Setorial:Mesmo no cenário mais conservador, com a aplicação de uma alíquota padrão sem exceções, todos os setores seriam favorecidos pela Reforma Tributária: o agronegócio (+10,6%), a indústria (+16,6%) e os serviços (+10,1%).

– Social: A expectativa é que a reforma crie entre 7 a 12 milhões de novos postos de trabalho e eleve o poder de compra em todas as classes de renda, com um impacto particularmente positivo para os mais pobres.

– Federativa: A mudança na arrecadação, que passará de origem para destino, favorecerá os estados e municípios mais pobres, proporcionando-lhes mais recursos para atender à população. Com os tributos abrangidos pela Reforma, a disparidade de receitas entre os municípios mais ricos e os mais pobres, que atualmente é de 200 vezes, será reduzida para 15 vezes.

7. O que a reforma tributária muda para o consumidor?

– Ampliação da lista de alimentos da cesta básica: A Reforma Tributária ampliou os itens da cesta básica que terão sua tributação reduzida a zero, incluindo diversos tipos de carnes (Bovina, Suína, Caprino, Peixes, de Aves, etc), queijos, produtos típicos regionais como o mate, a farinha de mandioca e o óleo de babaçu, o que, na ponta do consumo, tornará os alimentos mais baratos.

– Cashback: A Reforma Tributária propõe um sistema de cashback para devolver impostos pagos por pessoas de baixa renda, abrangendo cerca de 73 milhões de brasileiros. O benefício será destinado a famílias com renda mensal de até meio salário-mínimo per capita e inscritas no Cadastro Único. A devolução será de:

100% da CBS e 20% do IBS para a compra de botijão de gás (13 kg);

100% da CBS e 20% do IBS para contas de luz, água, esgoto e gás encanado;

20% da CBS e do IBS sobre outros produtos, exceto os sujeitos ao Imposto Seletivo.

O programa terá limites de devolução para garantir a compatibilidade com a renda da família.

– Imposto Seletivo / Imposto do pecado: O Imposto Seletivo (IS), também conhecido como “imposto do pecado”, será aplicado sobre produtos prejudiciais à saúde e ao meio ambiente, com o objetivo de desincentivar seu consumo. Será uma alíquota a parte, além da alíquota de referência a ser estabelecida via Lei Ordinária, e incidirá sobre itens como veículos, embarcações, aeronaves, produtos fumígenos, bebidas alcoólicas e açucaradas, bens minerais e concursos de prognósticos e fantasy sport. As alíquotas serão definidas em leis futuras.

8. O impacto da reforma tributária nos setores da economia? E como será tratado a Zona Franca de Manaus?

– Serviços: O IBS (Imposto sobre bens e serviços) incidirá, na parte Municipal, sobre uma gama de serviços especificados na LC 214/2025. Alguns setores poderão sentir o impacto de uma alíquota do IBS mais elevada.. Isso exigirá uma reavaliação dos custos e ajustes nas margens de lucro.

– Indústria: Para a indústria, a consolidação dos tributos pode simplificar a gestão tributária e, ao mesmo tempo, diminuir os custos operacionais.

– Construção civil: O setor poderá enfrentar um crescimento nos custos de insumos e serviços em razão das alíquotas do IBS. No entanto, a simplificação tributária contribuirá para uma gestão mais eficiente dos projetos.

– Transportes e Logística: O setor poderá aproveitar a simplificação tributária e a remoção das barreiras interestaduais, mas terá que lidar com o aumento nos custos de aquisição de veículos, aeronaves devido à incidência do Imposto Seletivo (IS) nessas operações.

– Agronegócio: O agronegócio é um dos setores que mais se beneficia da reforma, graças à isenção de impostos acumulados ao longo de sua cadeia produtiva. Isso favorecerá sua competitividade no mercado interno e externo.

– Setor financeiro: O setor financeiro, que atualmente aproveita alíquotas menores de ISS em algumas regiões, deve enfrentar um aumento na carga tributária com a unificação dos impostos no IBS.

– Comercial: As mudanças nas alíquotas e nos tributos sobre o consumo afetarão os preços ao longo da cadeia de suprimentos. Produtos ou serviços sensíveis não poderão aumentar os preços, o que pode reduzir a demanda. Durante a transição, a introdução gradual da CBS e do IBS, junto com outros tributos, tornará a definição de preços e as estratégias comerciais mais complexas.

– Compras: A CBS e o IBS possuem regras e alíquotas diferentes dos impostos atuais, como a “não cumulatividade” aumentando os créditos na compra de bens e serviços, reduzindo os custos. A reforma tributária afetará preços, custos e fluxo de caixa, tornando as negociações do departamento de compras mais intensas, com maior importância para preços bruto e líquido, condições de pagamento e reajustes.

– Educação: A Reforma Tributária beneficia os serviços de educação com uma redução de 60% nas alíquotas do IBS e da CBS, abrangendo desde a infância até o ensino superior e técnico. No entanto, cursos de idiomas não terão o desconto e pagarão a alíquota máxima (exceto línguas nativas de povos originários).

– Tecnologia: O setor de sistemas e tecnologia das empresas será fortemente impactado pela reforma, com a necessidade de integrar as novas regras nos sistemas usados, como ERPs e softwares fiscais. Haverá alterações no layout das notas fiscais, incluindo novos campos e exigências, além de mudanças nas obrigações acessórias. O principal desafio será o prazo curto, a escassez de profissionais especializados e os investimentos necessários.

– Zona franca de Manaus: A Reforma Tributária mantém os benefícios fiscais para os produtos da Zona Franca de Manaus, com ajustes nas alíquotas do IBS e CBS, além da ampliação do Imposto Seletivo. Também será criado o Fundo de Sustentabilidade e Diversificação Econômica do Amazonas, financiado pela União, para apoiar o desenvolvimento e a diversificação da região. O IPI será mantido, com uma nova modelagem, para garantir a competitividade do ZFM.

9. A Reforma propõe modificações em outros tributos?

Como ficam os demais impostos:

– IPVA: A Reforma expande a base de cobrança do IPVA para incluir veículos aquáticos e aéreos, como lanchas e aviões particulares. No entanto, a medida não se aplica a aeronaves agrícolas nem a embarcações de transporte aquaviário e pesca. Também passa a ser possível que o IPVA seja calculado de forma progressiva, levando em consideração o valor e o impacto ambiental do veículo.

– Herança e doações: A reforma possibilita que os Estados cobrem o ITCMD sobre doações e heranças que envolvem o exterior, algo que atualmente não é permitido devido à ausência de uma Lei Complementar. Além disso, esclarece que o Estado responsável pela cobrança do ITCMD sobre heranças com inventário extrajudicial será o do domicílio do falecido. A reforma também garante a progressividade das alíquotas, que variam conforme o valor da doação ou herança, respeitando a alíquota máxima estabelecida por resolução do Senado Federal.

– IPTU: A reforma tributária permite que a base de cálculo do IPTU seja atualizada por decreto do Prefeito Municipal, sem a necessidade de aprovação pela Câmara Municipal, desde que siga as diretrizes estabelecidas por Lei. Isso possibilita ajustes no valor venal dos imóveis, mas pode gerar preocupações sobre o aumento da carga tributária de forma mais fácil, sem debates ou maior controle.

10. Reforma tributária: o que muda para o comércio exterior?

A reforma tributária pode beneficiar o comércio exterior ao simplificar e tornar mais transparente a tributação, reduzindo a carga sobre as exportações e melhorando a competitividade do Brasil. Ela incentivará a exportação de produtos com maior valor agregado e proporcionará mais clareza e simplicidade nas importações, impulsionando o crescimento e fortalecendo a competitividade da produção nacional. Isso criará um ambiente de concorrência mais equilibrado e trará benefícios para os consumidores. A reforma pode gerar ganhos econômicos e sociais importantes, considerando a relevância do comércio exterior para o PIB brasileiro.

– Mudanças nos preços de transferência: A reforma busca garantir maior transparência e equidade entre empresas do mesmo grupo, evitando práticas ilegais, por meio de ajustes nas regras dos Preços de Transferência.

– Imposto seletivo: Cria o Imposto Seletivo para desestimular praticas nocivas à saúde ou ao meio ambiente, a incidir sobre certos bens e serviços.

– Segurança jurídica e previsibilidade: Estabelece regras claras, proporcionando maior estabilidade e segurança nas transações comerciais.

– Créditos acumulados: Permite a utilização de créditos acumulados para abater débitos dos tributos.

11. Quais os desafios para implementar uma reforma tributária por parte do governo e das empresas?

Governo:

A implementação da reforma tributária enfrentará desafios, como a adaptação das empresas ao novo sistema, a complexidade na apuração dos tributos durante a transição e o impacto nos preços para os consumidores. Superar esses obstáculos exigirá esforço conjunto entre governo, empresas e sociedade civil. Podemos citar como exemplo a implementação do Split Payment.

– Split Payment: Utilizado em países como Itália e República Tcheca, é um sistema de pagamento no qual o valor pago por um comprador é automaticamente dividido entre o vendedor e as autoridades fiscais no momento da transação. Esse mecanismo visa garantir que a parte correspondente aos impostos seja imediatamente destinada ao governo, reduzindo a possibilidade de sonegação fiscal e aumentando a eficiência na arrecadação. Com o split payment, a empresa não tem mais a opção de adiar o pagamento dos tributos, pois o valor devido será automaticamente repassado ao governo no mesmo dia do pagamento.

Empresas:

– Período de transição: As novas regras serão implementadas gradualmente, com uma transição ao longo de vários anos.

– Coexistência de tributos: Durante essa transição, os novos impostos irão coexistir com os antigos, facilitando a adaptação de empresas e contribuintes.

– Adaptação dos sistemas: Empresas e órgãos governamentais terão que ajustar seus sistemas para cumprir as novas exigências da reforma, o que envolve atualizar softwares, reestruturar processos internos e treinar funcionários.

– Planejamento estratégico: Para se adaptar à reforma tributária, as empresas devem adotar um planejamento estratégico sólido, analisando impactos fiscais, revisando contratos e reestruturando processos internos. Além de cumprir a Lei, essa reestruturação oferece uma oportunidade para reduzir custos, aumentar a eficiência e melhorar a competitividade, sendo crucial para enfrentar desafios e prosperar no novo cenário tributário.

Embora os desafios sejam claros, a reforma oferece oportunidades. Empresas que se organizarem proativamente terão não só conformidade, mas também a chance de identificar vantagens competitivas.

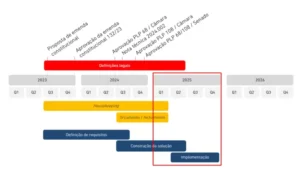

12. Quais são os prazos estimados para a implementação da reforma tributária no Brasil?